【特徴】

業界知識と専門知識の提供

M&Aの取引は業界特性や法的・規制上の要件を考慮する必要があります。当社の企業価値評価、デューデリジェンス、PPAでは、業界知識と専門知識を持つコンサルタントが買い手企業様に対して的確なアドバイスを提供します。業界のトレンドやベストプラクティスに基づいた洞察を提供し、買い手企業様がより戦略的かつ効果的な意思決定を行えるようにサポートします。

企業価値評価

ベストな評価手法の提供

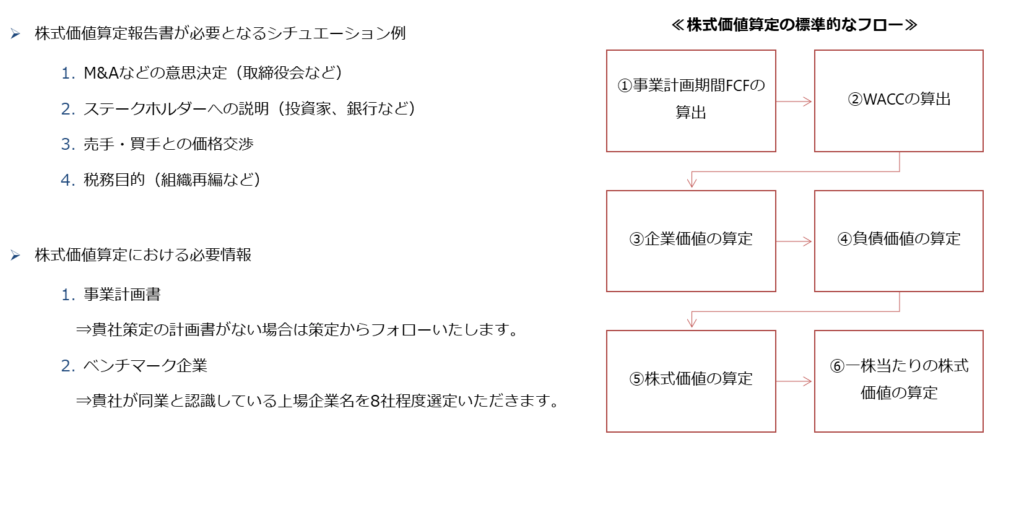

当社の企業価値評価は、さまざまな評価手法(DCF法、相対評価法など)を活用してお客様に適切な価格範囲や企業価値を評価します。対象会社のリスク評価や成長ポテンシャルを考慮し、合理的な買収価格を確定する必要があります。ベストな評価手法の提供により、買い手企業様はより正確な評価を行うことができます。

【支援内容】

- 評価対象企業の情報収集

評価対象企業の財務諸表や業績情報、ビジネスモデル、業界動向などの情報を収集し、財務分析、市場分析を行います。 - 評価方法の選択と企業価値評価

評価対象企業に対して、適切な評価方法を選択し、企業価値を評価します。代表的な評価方法には、割引現在価値法や比較市場価値法、収益還元法などがあります。 - 評価結果の報告

企業価値評価の結果を報告書としてまとめ、買い手企業様に提供します。報告書には、評価方法の根拠や想定されるリスク要因、評価額の内訳などが含まれます。 - 報告書の説明

報告書を買い手企業様に提供した後は、その説明を行います。評価方法や評価額などに関する疑問や質問に対して、当社の担当が回答し、買い手企業様の理解を深めるお手伝いをいたします。 - アフターフォロー

企業価値評価の結果が反映された、M&Aや事業再編などの取引が成立した場合、そのアフターフォローを行うことが可能です。取引後の企業価値の変化に対してアドバイスを提供し、取引の成否に影響を与えるファクターを探ります。また、監査法人からのQ&Aにも対応しております。

料金

50万円~(要お見積り)

当社のサービスにご関心を持たれた方は下部フォームよりお気軽にお問い合わせください。